2012年1-5月,紡織行業(yè)經(jīng)濟運行總體表現為:生產(chǎn)維穩;投資減緩;出口價(jià)格小步回落,出口數量恢復性增長(cháng);虧損企業(yè)虧損額繼續增加,行業(yè)效益下滑,棉紡、化纖行業(yè)尤為突出;棉紗、棉花進(jìn)口激增,棉紗進(jìn)出口逆差和內外棉價(jià)價(jià)差擴大,國內棉花市場(chǎng)有價(jià)無(wú)市,棉花市場(chǎng)冷熱不均。歐債危機影響還在發(fā)酵,紡織企業(yè)在外缺訂單,內缺有效刺激政策,在內外棉價(jià)懸殊差異情況下運行十分維艱。

一、生產(chǎn)維持平穩增長(cháng)。1~5月,規模以上紡織企業(yè)工業(yè)總產(chǎn)值21449億元,同比增長(cháng)11.8%;生產(chǎn)化纖1551萬(wàn)噸,增長(cháng)15.2%;紗1228萬(wàn)噸,增長(cháng)14.1%;布242億米,增長(cháng)11.7%;服裝101億件,增長(cháng)7.2%。

但從實(shí)際了解的生產(chǎn)情況看,自去年6月份來(lái),棉紡織業(yè)產(chǎn)銷(xiāo)兩不旺,原料庫存不足,消庫存進(jìn)展緩慢,產(chǎn)成品資金繼續增加。大型企業(yè)生產(chǎn)雖在維持,但中小型企業(yè)停限產(chǎn)較為突出,紗布產(chǎn)量不增反降。據中國棉紡織協(xié)會(huì )抽調數據顯示,全國3萬(wàn)錠以下紡紗企業(yè)減產(chǎn)、停產(chǎn)面接近50%,1-5月紗和布產(chǎn)量同比分別下降1%和1.1%。

二、投資規模收縮,新開(kāi)工項目連續兩年負增長(cháng)。1~5月,紡織行業(yè)固定資產(chǎn)投資2609.58億元,同比增長(cháng)18.5%(低于全國工業(yè)投資總增速1.6個(gè)百分點(diǎn)),增速同比下降17.7個(gè)百分點(diǎn)。其中新開(kāi)工項目5759項,同比下降2.9%,連續兩年負增長(cháng)。

分行業(yè)看,麻紡業(yè)保持強勁增長(cháng),其他行業(yè)增速普遍減緩。1-5月麻紡業(yè)固定資產(chǎn)投資同比增長(cháng)73.8%,增速同比提高43.3個(gè)百分點(diǎn);化纖增長(cháng)24.3%,增速回落42.1點(diǎn);棉紡織加工業(yè)增長(cháng)18%,增速回落19.4點(diǎn);服裝增長(cháng)25.3%,增速回落17.2點(diǎn)。

分地區看,東部地區投資增速明顯低于其他地區。1-5月,東部地區投資增速同比增長(cháng)13.3%,而中、西部及東北地區分別增長(cháng)21.5%、28.4%和211.9%。從投資比重上看,東部地區減少,中部地區明顯上升,棉紡、服裝向中部地區轉移較為明顯。東部地區投資比重由2007年的64.8%下降至今年1-5月的58.7%,下降6.1個(gè)百分點(diǎn)。中部地區則由2007年的23.3%上升到今年1-5月的29.4%,上升6.1個(gè)百分點(diǎn)。

三、出口數量呈恢復性增長(cháng),棉紗進(jìn)口仍大幅增加。

1~5月,紡織服裝出口906.54億美元,同比微增2%(但遠低于全國其他商品出口增速9.7%的水平)。其中紡織紗線(xiàn)、織物及制品出口380.79億美元,同比微增1%%,服裝出口525.75億美元,微增2.5%。主要呈以下幾個(gè)特點(diǎn):

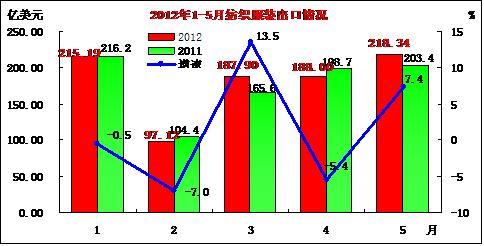

(1)、五月份出口再度回彈。從前五個(gè)月出口金額看,1、2、4三個(gè)月出口負增長(cháng),同比分別下降0.5%、7%、和5.4%。3月份因面料和服裝出口短暫反彈,當月出口增長(cháng)13.4%。五月當月出口218.34億美元,同比、環(huán)比分別增長(cháng)7.4%和16.1%。其中紡織紗線(xiàn)、織物用制品出口92.27億美元,同比、環(huán)比分別增長(cháng)7.1%和9.8%;服裝出口126.07億美元,同比、環(huán)比分別增長(cháng)7.6%和21.3%。在出口價(jià)格回落的情況下,出口額回復到微幅增長(cháng),著(zhù)實(shí)不易,這主要出口數量發(fā)生了一定變化。

從出口數量看,呈恢復性增長(cháng),五月份紡織服裝出口數量同比增長(cháng)4.3%。其中紗線(xiàn)出口31.61萬(wàn)噸,同比、環(huán)比分別增長(cháng)15.8%和10.8%(下同)。其中棉紗線(xiàn)出口4.64萬(wàn)噸,分別增長(cháng)35.2%和14%,化纖紗線(xiàn)出口19.69萬(wàn)噸,分別增長(cháng)14.9%和7.6%。出口面料31.46億米,同比、環(huán)比分別增長(cháng)9.7%和11.2%。其中棉布出口7.9億米,分別增長(cháng)21.3%和17%,化纖面料出口14.38億米,分別增長(cháng)2.7%和11.4%。服裝出口26.91億件,同比環(huán)比分別增長(cháng)1%和16.3%。其中棉制服裝出口12.23億件,同比微降0.4%,環(huán)比增長(cháng)18.8%;化纖服裝出口11.93億件,同比環(huán)比分別增長(cháng)4.6%和15%。

5月份出口數量環(huán)比、同比均表現出大幅增長(cháng)態(tài)勢,但與2010年5月份相比,化纖紗線(xiàn)、面料出口達到或超過(guò)前年水平,而棉紗線(xiàn)、服裝出口與前年相比仍有所下降。2010年5月當月,紗線(xiàn)出口量31.24萬(wàn)噸,其中棉紗線(xiàn)5.87萬(wàn)噸,化纖紗線(xiàn)17.79萬(wàn)噸,棉布6.81億米,化纖布11.73億米,服裝26.72億件,其中棉制服裝13.04億件,化纖制服裝11.36億件。

1-5月,紗線(xiàn)出口136.1萬(wàn)噸,同比下降7.3%,比2010年同期增長(cháng)4%(下同)。其中棉紗線(xiàn)18.99萬(wàn)噸,分別下降9%和20.8%,化纖紗線(xiàn)84.64萬(wàn)噸,同比下降7%,比2010年同期增長(cháng)14.2%;面料出口127.56億米,同比增長(cháng)5.6%。其中棉布出口32.22億米,分別增長(cháng)6.3%和7.7%,化纖面料出口57.91億米,分別增長(cháng)2.7%和18.4%;服裝出口113.34億件,分別下降4.3%和1.5%。其中棉制服裝出口51.34億件,分別下降8.4%和8.5%;化纖面料服裝出口50.11億件,分別增長(cháng)0.9%和3.1%。

(2)、5月份對主要經(jīng)濟體出口表現不一。對歐盟出口環(huán)增同減,對日本出口環(huán)減同增,對美出口平穩增長(cháng)。5月當月對歐盟出口39.18億美元,環(huán)比增長(cháng)34.7%,同比下降12.6%。其中對歐盟出口服裝28.9億美元,環(huán)比增長(cháng)53%,同比下降15%;對歐盟出口紡織品9.08億美元,環(huán)比微增0.4%,同比下降9%。1-5月,對歐盟出口162.6億美元,同比下降11.5%。其中對德國出口同比下降18.1%,對意大利下降23%,對法國下降13.8%,對西班牙下降2.8%,對荷蘭下降14.4%,對比利時(shí)下降20.3%,對丹麥下降11.2%。對英國和波蘭增長(cháng)2.1%和8.4%。

5月份對美出口33.97億美元,同比環(huán)比分別增長(cháng)9.7%和24%。其中對美出口服裝分別增長(cháng)30%和6.2%,紡織品分別增長(cháng)19%和12.1%。1-5月對美出口136.27億美元,同比增長(cháng)8.3%。5月份對日出口18.39億美元,同比增長(cháng)3.5%,環(huán)比下降21.6%。其中對日出口服裝環(huán)比下降24.8%,同比增長(cháng)4.2%。1-5月對日出口104.7億美元,同比增長(cháng)4.5%。

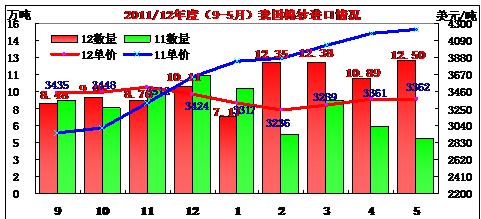

(3)、價(jià)格優(yōu)勢,進(jìn)口棉紗繼續大幅增加。今年前5個(gè)月中,2、3、5三個(gè)月單月進(jìn)口量均超過(guò)了12萬(wàn)噸,其中5月當月進(jìn)口12.5萬(wàn)噸,是去年5月份的2.4倍。

1-5月我國累計進(jìn)口棉紗線(xiàn)55.36萬(wàn)噸,同比增長(cháng)54.9%。平均進(jìn)口單價(jià)3.31美元/公斤(比我國出口棉紗價(jià)格5.03美元/公斤低近35%),同比下降17.5%。其中進(jìn)口巴紗21.62萬(wàn)噸,增長(cháng)82.6%,占我國進(jìn)口總量的39.1%,進(jìn)口均價(jià)2.94美元/公斤,同比下降23.4%;自印度進(jìn)口10.28萬(wàn)噸,同比增長(cháng)1.7倍,進(jìn)口均價(jià)3.37美元/公斤,同比下降16.9%;自越南進(jìn)口5.92萬(wàn)噸,增長(cháng)73.6%,進(jìn)口均價(jià)3.58美元/公斤,同比下降24.4%。

從出口數量看,呈恢復性增長(cháng),五月份紡織服裝出口數量同比增長(cháng)4.3%。其中紗線(xiàn)出口31.61萬(wàn)噸,同比、環(huán)比分別增長(cháng)15.8%和10.8%(下同)。其中棉紗線(xiàn)出口4.64萬(wàn)噸,分別增長(cháng)35.2%和14%,化纖紗線(xiàn)出口19.69萬(wàn)噸,分別增長(cháng)14.9%和7.6%。出口面料31.46億米,同比、環(huán)比分別增長(cháng)9.7%和11.2%。其中棉布出口7.9億米,分別增長(cháng)21.3%和17%,化纖面料出口14.38億米,分別增長(cháng)2.7%和11.4%。服裝出口26.91億件,同比環(huán)比分別增長(cháng)1%和16.3%。其中棉制服裝出口12.23億件,同比微降0.4%,環(huán)比增長(cháng)18.8%;化纖服裝出口11.93億件,同比環(huán)比分別增長(cháng)4.6%和15%。

5月份出口數量環(huán)比、同比均表現出大幅增長(cháng)態(tài)勢,但與2010年5月份相比,化纖紗線(xiàn)、面料出口達到或超過(guò)前年水平,而棉紗線(xiàn)、服裝出口與前年相比仍有所下降。2010年5月當月,紗線(xiàn)出口量31.24萬(wàn)噸,其中棉紗線(xiàn)5.87萬(wàn)噸,化纖紗線(xiàn)17.79萬(wàn)噸,棉布6.81億米,化纖布11.73億米,服裝26.72億件,其中棉制服裝13.04億件,化纖制服裝11.36億件。

1-5月,紗線(xiàn)出口136.1萬(wàn)噸,同比下降7.3%,比2010年同期增長(cháng)4%(下同)。其中棉紗線(xiàn)18.99萬(wàn)噸,分別下降9%和20.8%,化纖紗線(xiàn)84.64萬(wàn)噸,同比下降7%,比2010年同期增長(cháng)14.2%;面料出口127.56億米,同比增長(cháng)5.6%。其中棉布出口32.22億米,分別增長(cháng)6.3%和7.7%,化纖面料出口57.91億米,分別增長(cháng)2.7%和18.4%;服裝出口113.34億件,分別下降4.3%和1.5%。其中棉制服裝出口51.34億件,分別下降8.4%和8.5%;化纖面料服裝出口50.11億件,分別增長(cháng)0.9%和3.1%。

(2)、5月份對主要經(jīng)濟體出口表現不一。對歐盟出口環(huán)增同減,對日本出口環(huán)減同增,對美出口平穩增長(cháng)。5月當月對歐盟出口39.18億美元,環(huán)比增長(cháng)34.7%,同比下降12.6%。其中對歐盟出口服裝28.9億美元,環(huán)比增長(cháng)53%,同比下降15%;對歐盟出口紡織品9.08億美元,環(huán)比微增0.4%,同比下降9%。1-5月,對歐盟出口162.6億美元,同比下降11.5%。其中對德國出口同比下降18.1%,對意大利下降23%,對法國下降13.8%,對西班牙下降2.8%,對荷蘭下降14.4%,對比利時(shí)下降20.3%,對丹麥下降11.2%。對英國和波蘭增長(cháng)2.1%和8.4%。

5月份對美出口33.97億美元,同比環(huán)比分別增長(cháng)9.7%和24%。其中對美出口服裝分別增長(cháng)30%和6.2%,紡織品分別增長(cháng)19%和12.1%。1-5月對美出口136.27億美元,同比增長(cháng)8.3%。5月份對日出口18.39億美元,同比增長(cháng)3.5%,環(huán)比下降21.6%。其中對日出口服裝環(huán)比下降24.8%,同比增長(cháng)4.2%。1-5月對日出口104.7億美元,同比增長(cháng)4.5%。

(3)、價(jià)格優(yōu)勢,進(jìn)口棉紗繼續大幅增加。今年前5個(gè)月中,2、3、5三個(gè)月單月進(jìn)口量均超過(guò)了12萬(wàn)噸,其中5月當月進(jìn)口12.5萬(wàn)噸,是去年5月份的2.4倍。

1-5月我國累計進(jìn)口棉紗線(xiàn)55.36萬(wàn)噸,同比增長(cháng)54.9%。平均進(jìn)口單價(jià)3.31美元/公斤(比我國出口棉紗價(jià)格5.03美元/公斤低近35%),同比下降17.5%。其中進(jìn)口巴紗21.62萬(wàn)噸,增長(cháng)82.6%,占我國進(jìn)口總量的39.1%,進(jìn)口均價(jià)2.94美元/公斤,同比下降23.4%;自印度進(jìn)口10.28萬(wàn)噸,同比增長(cháng)1.7倍,進(jìn)口均價(jià)3.37美元/公斤,同比下降16.9%;自越南進(jìn)口5.92萬(wàn)噸,增長(cháng)73.6%,進(jìn)口均價(jià)3.58美元/公斤,同比下降24.4%。

另?yè)jP(guān)最新統計,今年6月份,我國紡織服裝出口228.87億美元,同比微降0.1%,環(huán)比上升4.8%。其中紡織紗線(xiàn)、織物及制品出口84.08億美元,同比微增0.6%,環(huán)比下降8.9%;服裝及附件出口144.79億美元,同比微降0.4%,環(huán)比上升14.8%。1-6月,紡織服裝出口1135.22億美元,同比微增1.6%(低于全國其他商品出口10.3%的增速)。其中紡織464.76億美元,增長(cháng)1.3%,服裝670.46億美元,增長(cháng)1.9%。

四、經(jīng)濟效益進(jìn)一步下滑,近兩成左右企業(yè)虧損。隨著(zhù)要素成本不斷上升以及產(chǎn)品銷(xiāo)售困難,加上原料價(jià)格的劇烈波動(dòng)以及內外棉價(jià)懸殊差異,紡織企業(yè)在促銷(xiāo)減壓過(guò)程中,虧損較為突出,在36600戶(hù)規模以上紡織企業(yè)中,虧損企業(yè)接近兩成(即7000戶(hù),同比增加36.8%),虧損額有增無(wú)減,經(jīng)濟效益繼續下滑,利潤負增速擴大。

今年1-4月,規模以上紡織企業(yè)主營(yíng)業(yè)務(wù)收入16167.14億元,同比增長(cháng)11.27%;主營(yíng)業(yè)務(wù)總成本1415.49億元,同比增長(cháng)11.7%;稅金及附加77.1億元,增長(cháng)16.1%,三項費用(營(yíng)業(yè)、管理、財務(wù))1022.29億元,增長(cháng)16.9%(其中利息增長(cháng)29.9%)。因各項費用的大幅增加,經(jīng)濟效益大幅下滑。虧損企業(yè)虧損面19.1%,同比上升14.1個(gè)百分點(diǎn);虧損企業(yè)虧損額109.61億元,同比增加1.3倍,增虧速度較一季度加快13.4個(gè)百分點(diǎn);利潤總額721.22億元,同比下降2.3%(一季度為-1.8%)。從相對指標看,全行業(yè)毛利率平均12..45%,下降0.33點(diǎn);銷(xiāo)售利潤率4.46%,下降0.62點(diǎn)。與此同時(shí),在產(chǎn)成品資金同比增長(cháng)17.1%的情況下,原料庫存僅增長(cháng)8.1%,原料庫存普遍偏低。

分行業(yè)看,棉紡織加工業(yè)、化纖行業(yè)經(jīng)濟效益下滑現象較為突出,服裝、家紡、針織制品等行業(yè)略好于其他行業(yè)。1-4月:

棉紡織加工業(yè)利潤225.36億美元,同比下降5.7%;銷(xiāo)售利潤率4.27%,同比下降0.62點(diǎn);虧損企業(yè)虧損32.64億元,增加3.2倍;產(chǎn)成品691.3億元,同比增加15.5%;原料庫存僅增長(cháng)3.4%。另?yè)袊藜徔梾f(xié)會(huì )跟蹤調查,1-5月棉紡織企業(yè)虧損面達到40%,新疆紡織企業(yè)虧損面達到65%左右,全行業(yè)銷(xiāo)售收入下降了25%,全行業(yè)虧損超過(guò)3億元。

化纖行業(yè)利潤54.67億美元,同比下降50.8%;銷(xiāo)售利潤率2.69%,同比下降3.1點(diǎn);虧損企業(yè)虧損面達30.6%,虧損額23.76億元,增加4.3倍;產(chǎn)成品402.64億元,同比增加16.6%;原料庫存僅增長(cháng)1.7%。其中滌綸行業(yè)利潤同比下降51.3%;銷(xiāo)售利潤率2.7%,同比下降3.24點(diǎn);虧損企業(yè)虧損面33.5%,虧損額增加6.1倍;產(chǎn)成品同比增加18.6%;原料庫存僅增長(cháng)4.5%。

家紡行業(yè)利潤34.87億元,同比增長(cháng)21.7%;銷(xiāo)售利潤率4.94%,同比上升0.31點(diǎn)。針織行業(yè)利潤30.35億元,同比增長(cháng)19.3%;銷(xiāo)售利潤率4.07%,同比上升0.21點(diǎn)。

綜上各項指標數據分析,自去年6月份來(lái),紡織企業(yè)運行十分艱難,雖然在大中型紡織企業(yè)堅持下,生產(chǎn)數據顯現平穩,但出口下降,投資萎縮,效益下滑的現象仍較明顯。目前僅僅釋放貨幣政策已不夠用了,國家應在稅收,流通體制改革和棉花政策調控措施等方面有所改進(jìn)和作為。

五、棉花市場(chǎng)漸趨復雜,調控措施及方向為紡企所關(guān)注。

從棉花價(jià)格總體走勢看,內棉穩定外棉跌。本年度來(lái),國內棉花價(jià)格在大量收儲政策調控下總體趨于穩定,國際棉價(jià)則呈持續緩慢下跌態(tài)勢。但收儲結束后,受歐債危機持續曼延、紡織出口下降、生產(chǎn)萎縮、市場(chǎng)持續不振,國內棉價(jià)基本穩定的格局被打破,國際棉價(jià)則加速下滑,棉價(jià)出現了本年度來(lái)的最大波動(dòng)。尤其是從4月下旬到6月初,受基本面因素及投機炒作影響,內外棉價(jià)均滑至本年度的最低點(diǎn)。本年度各主要棉花市場(chǎng)價(jià)格趨勢圖示如下:

另?yè)jP(guān)最新統計,今年6月份,我國紡織服裝出口228.87億美元,同比微降0.1%,環(huán)比上升4.8%。其中紡織紗線(xiàn)、織物及制品出口84.08億美元,同比微增0.6%,環(huán)比下降8.9%;服裝及附件出口144.79億美元,同比微降0.4%,環(huán)比上升14.8%。1-6月,紡織服裝出口1135.22億美元,同比微增1.6%(低于全國其他商品出口10.3%的增速)。其中紡織464.76億美元,增長(cháng)1.3%,服裝670.46億美元,增長(cháng)1.9%。

四、經(jīng)濟效益進(jìn)一步下滑,近兩成左右企業(yè)虧損。隨著(zhù)要素成本不斷上升以及產(chǎn)品銷(xiāo)售困難,加上原料價(jià)格的劇烈波動(dòng)以及內外棉價(jià)懸殊差異,紡織企業(yè)在促銷(xiāo)減壓過(guò)程中,虧損較為突出,在36600戶(hù)規模以上紡織企業(yè)中,虧損企業(yè)接近兩成(即7000戶(hù),同比增加36.8%),虧損額有增無(wú)減,經(jīng)濟效益繼續下滑,利潤負增速擴大。

今年1-4月,規模以上紡織企業(yè)主營(yíng)業(yè)務(wù)收入16167.14億元,同比增長(cháng)11.27%;主營(yíng)業(yè)務(wù)總成本1415.49億元,同比增長(cháng)11.7%;稅金及附加77.1億元,增長(cháng)16.1%,三項費用(營(yíng)業(yè)、管理、財務(wù))1022.29億元,增長(cháng)16.9%(其中利息增長(cháng)29.9%)。因各項費用的大幅增加,經(jīng)濟效益大幅下滑。虧損企業(yè)虧損面19.1%,同比上升14.1個(gè)百分點(diǎn);虧損企業(yè)虧損額109.61億元,同比增加1.3倍,增虧速度較一季度加快13.4個(gè)百分點(diǎn);利潤總額721.22億元,同比下降2.3%(一季度為-1.8%)。從相對指標看,全行業(yè)毛利率平均12..45%,下降0.33點(diǎn);銷(xiāo)售利潤率4.46%,下降0.62點(diǎn)。與此同時(shí),在產(chǎn)成品資金同比增長(cháng)17.1%的情況下,原料庫存僅增長(cháng)8.1%,原料庫存普遍偏低。

分行業(yè)看,棉紡織加工業(yè)、化纖行業(yè)經(jīng)濟效益下滑現象較為突出,服裝、家紡、針織制品等行業(yè)略好于其他行業(yè)。1-4月:

棉紡織加工業(yè)利潤225.36億美元,同比下降5.7%;銷(xiāo)售利潤率4.27%,同比下降0.62點(diǎn);虧損企業(yè)虧損32.64億元,增加3.2倍;產(chǎn)成品691.3億元,同比增加15.5%;原料庫存僅增長(cháng)3.4%。另?yè)袊藜徔梾f(xié)會(huì )跟蹤調查,1-5月棉紡織企業(yè)虧損面達到40%,新疆紡織企業(yè)虧損面達到65%左右,全行業(yè)銷(xiāo)售收入下降了25%,全行業(yè)虧損超過(guò)3億元。

化纖行業(yè)利潤54.67億美元,同比下降50.8%;銷(xiāo)售利潤率2.69%,同比下降3.1點(diǎn);虧損企業(yè)虧損面達30.6%,虧損額23.76億元,增加4.3倍;產(chǎn)成品402.64億元,同比增加16.6%;原料庫存僅增長(cháng)1.7%。其中滌綸行業(yè)利潤同比下降51.3%;銷(xiāo)售利潤率2.7%,同比下降3.24點(diǎn);虧損企業(yè)虧損面33.5%,虧損額增加6.1倍;產(chǎn)成品同比增加18.6%;原料庫存僅增長(cháng)4.5%。

家紡行業(yè)利潤34.87億元,同比增長(cháng)21.7%;銷(xiāo)售利潤率4.94%,同比上升0.31點(diǎn)。針織行業(yè)利潤30.35億元,同比增長(cháng)19.3%;銷(xiāo)售利潤率4.07%,同比上升0.21點(diǎn)。

綜上各項指標數據分析,自去年6月份來(lái),紡織企業(yè)運行十分艱難,雖然在大中型紡織企業(yè)堅持下,生產(chǎn)數據顯現平穩,但出口下降,投資萎縮,效益下滑的現象仍較明顯。目前僅僅釋放貨幣政策已不夠用了,國家應在稅收,流通體制改革和棉花政策調控措施等方面有所改進(jìn)和作為。

五、棉花市場(chǎng)漸趨復雜,調控措施及方向為紡企所關(guān)注。

從棉花價(jià)格總體走勢看,內棉穩定外棉跌。本年度來(lái),國內棉花價(jià)格在大量收儲政策調控下總體趨于穩定,國際棉價(jià)則呈持續緩慢下跌態(tài)勢。但收儲結束后,受歐債危機持續曼延、紡織出口下降、生產(chǎn)萎縮、市場(chǎng)持續不振,國內棉價(jià)基本穩定的格局被打破,國際棉價(jià)則加速下滑,棉價(jià)出現了本年度來(lái)的最大波動(dòng)。尤其是從4月下旬到6月初,受基本面因素及投機炒作影響,內外棉價(jià)均滑至本年度的最低點(diǎn)。本年度各主要棉花市場(chǎng)價(jià)格趨勢圖示如下:

4-6月,紐約期棉由每磅91美分直落至70美分下方,跌幅25.3%;Cotlook指數由每磅101美分跌至77美分,跌幅23.5%;鄭州棉花期貨主體價(jià)由每噸21420元跌破1.9萬(wàn)元至18550元(近期合約跌破17500元),下跌2870元,跌幅13.4%;撮合交易主體價(jià)由每噸20530元跌至17860元(近期合約跌破17700元),下跌2670元,跌幅13%;國內現貨棉價(jià)持續陰跌達三個(gè)多月,328級價(jià)由每噸19500元緩慢跌至18100元,下跌1400元,跌幅7.2%。

6月中旬后,受歐元區救助方案達成協(xié)議以及外圍商品回升影響,國際棉價(jià)及國內棉花期貨觸底反彈,回補了前期部分缺口,持續陰跌長(cháng)達三個(gè)多月的國內現貨棉價(jià)在成本底線(xiàn)開(kāi)始止跌趨穩。紐約期棉在70美分構筑防線(xiàn),主體價(jià)基本在70-73美分區間震蕩;Cotlook指數在82-86美分之間運行;鄭棉主體價(jià)期回升到19000元上方,主要合約已盤(pán)升至19500元左右;撮合市場(chǎng)主體價(jià)穩健回升到19000元左右;現貨棉價(jià)在18150元一線(xiàn)止跌緩慢回升,觀(guān)望調控政策變化。

從市場(chǎng)購銷(xiāo)情況看,表現出交儲熱、購銷(xiāo)冷,外棉熱,內棉冷的冷熱不均的特點(diǎn)。

一是收儲大大加快了棉花銷(xiāo)售進(jìn)度。由于現貨棉價(jià)低于收儲價(jià),收儲成為棉企銷(xiāo)售首選,各地棉花經(jīng)營(yíng)企業(yè)交儲十分踴躍,紡企國內棉花采購則始終清淡。截止6月末,全國本年棉花銷(xiāo)售九成以上,為近幾個(gè)年度來(lái)棉花銷(xiāo)售進(jìn)度最快的一年,同比提高11.6個(gè)百分點(diǎn)。其中交儲占47.9%,紡企采購僅占42.9%,紡織采購進(jìn)度遠低于往年紡,同比下降36.3個(gè)百分點(diǎn)。其中2011年9月-2012年3月收儲近7個(gè)月區間,紡企采購量?jì)H占全國皮棉銷(xiāo)售總量的24.7%,4月和5月分別占銷(xiāo)售總量的9.2%和7.7%,6月份降低至1.3%。

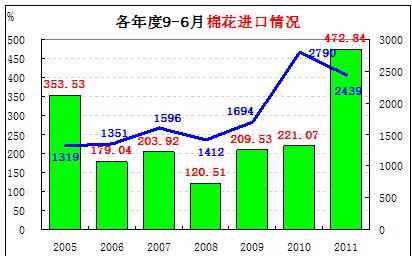

二是棉花進(jìn)口創(chuàng )歷年之最,但滯港現象嚴重。由于國內棉價(jià)在收儲政策調控下處于高位平穩運行,但國際棉價(jià)則持續下滑,導致內外棉價(jià)差距越拉越大,國內棉花成本使紡織產(chǎn)品在國際競爭中處于絕對劣勢地位,進(jìn)口外棉成為紡織企業(yè)獲取棉花資源首先。據海關(guān)統計資料顯示,本年度來(lái)(2011年9月-2012年6月),我國累計進(jìn)口棉花472.84萬(wàn)噸,同比增長(cháng)1.14倍,比進(jìn)口最高的2005/06年度高出33.7%。預計本年度進(jìn)口棉花將超過(guò)500萬(wàn)噸,創(chuàng )下我國棉花進(jìn)口史來(lái)的最高紀錄。

???????

對此,中紡聯(lián)已組織棉紡行業(yè)的幾大重點(diǎn)企業(yè),向國家相關(guān)部門(mén)提出建議,呼吁盡早出臺相應的棉花政策,解決國內外棉花差價(jià)過(guò)大的問(wèn)題。并希望盡快給我們棉紡企業(yè)直接發(fā)放配額,國家收儲的300萬(wàn)噸儲備棉和進(jìn)口的100萬(wàn)噸儲備棉能暫緩放儲,等棉花價(jià)格回升到一定程度,再研究相應的方針政策。

4-6月,紐約期棉由每磅91美分直落至70美分下方,跌幅25.3%;Cotlook指數由每磅101美分跌至77美分,跌幅23.5%;鄭州棉花期貨主體價(jià)由每噸21420元跌破1.9萬(wàn)元至18550元(近期合約跌破17500元),下跌2870元,跌幅13.4%;撮合交易主體價(jià)由每噸20530元跌至17860元(近期合約跌破17700元),下跌2670元,跌幅13%;國內現貨棉價(jià)持續陰跌達三個(gè)多月,328級價(jià)由每噸19500元緩慢跌至18100元,下跌1400元,跌幅7.2%。

6月中旬后,受歐元區救助方案達成協(xié)議以及外圍商品回升影響,國際棉價(jià)及國內棉花期貨觸底反彈,回補了前期部分缺口,持續陰跌長(cháng)達三個(gè)多月的國內現貨棉價(jià)在成本底線(xiàn)開(kāi)始止跌趨穩。紐約期棉在70美分構筑防線(xiàn),主體價(jià)基本在70-73美分區間震蕩;Cotlook指數在82-86美分之間運行;鄭棉主體價(jià)期回升到19000元上方,主要合約已盤(pán)升至19500元左右;撮合市場(chǎng)主體價(jià)穩健回升到19000元左右;現貨棉價(jià)在18150元一線(xiàn)止跌緩慢回升,觀(guān)望調控政策變化。

從市場(chǎng)購銷(xiāo)情況看,表現出交儲熱、購銷(xiāo)冷,外棉熱,內棉冷的冷熱不均的特點(diǎn)。

一是收儲大大加快了棉花銷(xiāo)售進(jìn)度。由于現貨棉價(jià)低于收儲價(jià),收儲成為棉企銷(xiāo)售首選,各地棉花經(jīng)營(yíng)企業(yè)交儲十分踴躍,紡企國內棉花采購則始終清淡。截止6月末,全國本年棉花銷(xiāo)售九成以上,為近幾個(gè)年度來(lái)棉花銷(xiāo)售進(jìn)度最快的一年,同比提高11.6個(gè)百分點(diǎn)。其中交儲占47.9%,紡企采購僅占42.9%,紡織采購進(jìn)度遠低于往年紡,同比下降36.3個(gè)百分點(diǎn)。其中2011年9月-2012年3月收儲近7個(gè)月區間,紡企采購量?jì)H占全國皮棉銷(xiāo)售總量的24.7%,4月和5月分別占銷(xiāo)售總量的9.2%和7.7%,6月份降低至1.3%。

二是棉花進(jìn)口創(chuàng )歷年之最,但滯港現象嚴重。由于國內棉價(jià)在收儲政策調控下處于高位平穩運行,但國際棉價(jià)則持續下滑,導致內外棉價(jià)差距越拉越大,國內棉花成本使紡織產(chǎn)品在國際競爭中處于絕對劣勢地位,進(jìn)口外棉成為紡織企業(yè)獲取棉花資源首先。據海關(guān)統計資料顯示,本年度來(lái)(2011年9月-2012年6月),我國累計進(jìn)口棉花472.84萬(wàn)噸,同比增長(cháng)1.14倍,比進(jìn)口最高的2005/06年度高出33.7%。預計本年度進(jìn)口棉花將超過(guò)500萬(wàn)噸,創(chuàng )下我國棉花進(jìn)口史來(lái)的最高紀錄。

???????

對此,中紡聯(lián)已組織棉紡行業(yè)的幾大重點(diǎn)企業(yè),向國家相關(guān)部門(mén)提出建議,呼吁盡早出臺相應的棉花政策,解決國內外棉花差價(jià)過(guò)大的問(wèn)題。并希望盡快給我們棉紡企業(yè)直接發(fā)放配額,國家收儲的300萬(wàn)噸儲備棉和進(jìn)口的100萬(wàn)噸儲備棉能暫緩放儲,等棉花價(jià)格回升到一定程度,再研究相應的方針政策。

然而由于下發(fā)的棉花進(jìn)口配額遠遠跟不上棉花進(jìn)口本身進(jìn)度,導致進(jìn)口棉滯港現象十分突出。大量沒(méi)有進(jìn)口配額的中小企業(yè)進(jìn)口棉花只能積壓在港口,如在青島黃島港保稅區倉庫內,大量進(jìn)口棉花積壓,入庫數量超過(guò)出庫數量,倉容顯得十分緊張。也因為倉庫緊張和國際棉價(jià)的持續下跌,近段時(shí)期棉花進(jìn)口毀約率明顯提升。據統計,自3月底以來(lái),簽約進(jìn)口美棉毀約總量約18.8萬(wàn)噸,其中中國19.6萬(wàn)噸,占美棉出口毀約總量的104.3%。

綜上情況分析,在歐債危機繼續發(fā)酵,全球經(jīng)濟不景氣的情況下,棉價(jià)下跌為情理之中。而收儲政策在穩定了國內棉價(jià)的同時(shí),也擴大了內外棉價(jià)差距,懸殊的內外棉價(jià)差給我國紡織產(chǎn)品參與國際競爭帶來(lái)極為不利影響。一方面是棉花、棉紗進(jìn)口激增,另一方面是紡織品出口十分艱難。如何化小內外棉價(jià)差,促進(jìn)國內紡織品出口成為紡織企業(yè)頗為關(guān)注的問(wèn)題。

筆者認為,從長(cháng)遠發(fā)展趨勢考慮,目前采取控制配額發(fā)放,搞紡織專(zhuān)場(chǎng)拋儲不大適宜,加快下發(fā)配額可能是最佳選擇。一方面下發(fā)進(jìn)口配額,紡織企業(yè)盡可能多地使用進(jìn)口棉,在原料成本與南亞地區同步,增強紡織產(chǎn)品國際競爭力;另一方面,緩解港口庫容壓力,能有效提高棉花履約能力;其三是縮小內外棉價(jià)的有效途徑,進(jìn)口多了,國際棉價(jià)自然上提。其四從棉花供需長(cháng)遠趨勢看,多進(jìn)口多儲備,有利增強對未來(lái)市場(chǎng)的調控主動(dòng)權。因為國內需大于產(chǎn)的格局不會(huì )改變,國際棉花產(chǎn)需在未來(lái)的兩、三年有可能會(huì )發(fā)生新的變化。

??????? 對此,中紡聯(lián)已組織棉紡行業(yè)的幾大重點(diǎn)企業(yè),向國家相關(guān)部門(mén)提出建議,呼吁盡早出臺相應的棉花政策,解決國內外棉花差價(jià)過(guò)大的問(wèn)題。并希望盡快給我們棉紡企業(yè)直接發(fā)放配額,國家收儲的300萬(wàn)噸儲備棉和進(jìn)口的100萬(wàn)噸儲備棉能暫緩放儲,等棉花價(jià)格回升到一定程度,再研究相應的方針政策。

然而由于下發(fā)的棉花進(jìn)口配額遠遠跟不上棉花進(jìn)口本身進(jìn)度,導致進(jìn)口棉滯港現象十分突出。大量沒(méi)有進(jìn)口配額的中小企業(yè)進(jìn)口棉花只能積壓在港口,如在青島黃島港保稅區倉庫內,大量進(jìn)口棉花積壓,入庫數量超過(guò)出庫數量,倉容顯得十分緊張。也因為倉庫緊張和國際棉價(jià)的持續下跌,近段時(shí)期棉花進(jìn)口毀約率明顯提升。據統計,自3月底以來(lái),簽約進(jìn)口美棉毀約總量約18.8萬(wàn)噸,其中中國19.6萬(wàn)噸,占美棉出口毀約總量的104.3%。

綜上情況分析,在歐債危機繼續發(fā)酵,全球經(jīng)濟不景氣的情況下,棉價(jià)下跌為情理之中。而收儲政策在穩定了國內棉價(jià)的同時(shí),也擴大了內外棉價(jià)差距,懸殊的內外棉價(jià)差給我國紡織產(chǎn)品參與國際競爭帶來(lái)極為不利影響。一方面是棉花、棉紗進(jìn)口激增,另一方面是紡織品出口十分艱難。如何化小內外棉價(jià)差,促進(jìn)國內紡織品出口成為紡織企業(yè)頗為關(guān)注的問(wèn)題。

筆者認為,從長(cháng)遠發(fā)展趨勢考慮,目前采取控制配額發(fā)放,搞紡織專(zhuān)場(chǎng)拋儲不大適宜,加快下發(fā)配額可能是最佳選擇。一方面下發(fā)進(jìn)口配額,紡織企業(yè)盡可能多地使用進(jìn)口棉,在原料成本與南亞地區同步,增強紡織產(chǎn)品國際競爭力;另一方面,緩解港口庫容壓力,能有效提高棉花履約能力;其三是縮小內外棉價(jià)的有效途徑,進(jìn)口多了,國際棉價(jià)自然上提。其四從棉花供需長(cháng)遠趨勢看,多進(jìn)口多儲備,有利增強對未來(lái)市場(chǎng)的調控主動(dòng)權。因為國內需大于產(chǎn)的格局不會(huì )改變,國際棉花產(chǎn)需在未來(lái)的兩、三年有可能會(huì )發(fā)生新的變化。

??????? 對此,中紡聯(lián)已組織棉紡行業(yè)的幾大重點(diǎn)企業(yè),向國家相關(guān)部門(mén)提出建議,呼吁盡早出臺相應的棉花政策,解決國內外棉花差價(jià)過(guò)大的問(wèn)題。并希望盡快給我們棉紡企業(yè)直接發(fā)放配額,國家收儲的300萬(wàn)噸儲備棉和進(jìn)口的100萬(wàn)噸儲備棉能暫緩放儲,等棉花價(jià)格回升到一定程度,再研究相應的方針政策。

轉載本網(wǎng)專(zhuān)稿請注明:"本文轉自錦橋紡織網(wǎng)"

相關(guān)資訊

- 中國紡聯(lián)會(huì )長(cháng)孫瑞哲:立高遠之意,行篤實(shí)之效,創(chuàng )開(kāi)闊之境!

- 【央視快評】奮力推動(dòng)新時(shí)代社會(huì )工作高質(zhì)量發(fā)展-紡織服裝周刊

- 李強在浙江調研時(shí)強調 深入貫徹落實(shí)中央經(jīng)濟工作會(huì )議精神 奮力創(chuàng )造高質(zhì)量發(fā)展新業(yè)績(jì)

- 中國紡聯(lián)會(huì )長(cháng)孫瑞哲:堅定信心,干在實(shí)處,啟錦繡新篇,繪美好未來(lái)-紡織服裝周刊

- 2024紡織行業(yè)綠色發(fā)展勞動(dòng)競賽復審結果公示

- 中共中央關(guān)于進(jìn)一步全面深化改革 推進(jìn)中國式現代化的決定

- 工信部印發(fā)2024年度國家工業(yè)節能診斷服務(wù)任務(wù),并發(fā)布《紡織行業(yè)節能診斷服務(wù)指南》

- 陳大鵬:傳承理想與信念 傳遞責任和使命

- 中國紡聯(lián)會(huì )長(cháng)孫瑞哲:以開(kāi)放開(kāi)源匯時(shí)尚大美,以新質(zhì)新力開(kāi)錦繡新篇

- 李強總理在新疆調研,走訪(fǎng)昌吉溢達紡織等企業(yè)了解情況

- 李強對做好地方金融工作作出重要批示強調:堅持金融服務(wù)實(shí)體經(jīng)濟 推動(dòng)金融高質(zhì)量發(fā)展

- 2024(第七屆)物流與供應鏈誠信創(chuàng )新大會(huì )暨天津(東疆)網(wǎng)絡(luò )貨運平臺發(fā)展大會(huì )在天津召開(kāi)

更多推薦供應

更多求購信息

更多加工信息

- 承接戶(hù)外服裝、沖鋒衣軟殼沖鋒衣加工

- 松崗戴琦詩(shī)服裝廠(chǎng)承接服裝加工業(yè)務(wù)

- 承接男式T恤衫,POLO衫加工銷(xiāo)售業(yè)務(wù)

- 浙銘沖孔制品廠(chǎng)承接沖孔、切雕加工業(yè)務(wù)

- 生產(chǎn)銷(xiāo)售印紙印花 花型花紙及加工

- 吳中郭巷創(chuàng )威激光加工激光切割機打標

- 承接男裝、休閑服裝等產(chǎn)品生產(chǎn)加工業(yè)務(wù)

- 承接各種男女裝童裝毛衣加工業(yè)務(wù)

- 承接內外貿毛衣生產(chǎn)毛衣貼牌加工

- 峰德針織內衣承接內衣產(chǎn)品加工銷(xiāo)售業(yè)務(wù)

資訊排行

- 【央視快評】奮力推動(dòng)新時(shí)代社會(huì )工作高質(zhì)量發(fā)展-紡織服裝周刊

- 中國紡聯(lián)正式啟動(dòng)紡織服裝行業(yè)可信數據空間建設,首批成員單位共同倡議“廣泛互聯(lián)、資源共享、價(jià)值共創(chuàng )”

- 第八屆中國紡織非遺大會(huì )將于11月在海寧許村舉辦

- 纖維之路×恒田企業(yè)×亞?wèn)|集團×天虹紡織|2024中國纖維流行趨勢對接交流活動(dòng)走進(jìn)江蘇

- 打通“時(shí)尚+跨境”新路徑!全球知名電商平臺機構齊聚虎門(mén)

- 打造棉服品牌,助力鄉村振興

- 乘改革之勢 開(kāi)錦繡新篇,2024中國紡織大會(huì )在柯橋召開(kāi)!

- 環(huán)杭州灣現代紡織服裝集群:建設全球最具影響力的現代紡織服裝產(chǎn)業(yè)標桿地

- 時(shí)尚產(chǎn)業(yè)流通轉型升級路怎么走?無(wú)錫這場(chǎng)圓桌會(huì )議帶來(lái)實(shí)用指南

- 鴻天集團核心業(yè)務(wù)持續增長(cháng),創(chuàng )新驅動(dòng)發(fā)展新篇章

- 2024第十八屆冷鏈產(chǎn)業(yè)年會(huì )暨第二屆南亞?wèn)|南亞冷鏈物流行業(yè)高質(zhì)量發(fā)展大會(huì )在昆明舉行

- 中國紡聯(lián)會(huì )長(cháng)孫瑞哲:堅定信心,干在實(shí)處,啟錦繡新篇,繪美好未來(lái)-紡織服裝周刊

- “聚鏈創(chuàng )新·應對變局”2024毛紡織產(chǎn)業(yè)集群高質(zhì)量發(fā)展座談會(huì )在大朗召開(kāi)

- 青島國際時(shí)裝周:中國職業(yè)裝創(chuàng )新研發(fā)平臺引領(lǐng)潮流,展現職業(yè)新風(fēng)貌與行業(yè)前瞻

- 左拉時(shí)裝:以五大風(fēng)格系列解讀2024秋冬時(shí)尚趨勢

視覺(jué)焦點(diǎn)

-

打造棉服品牌,助力鄉村振興

打造棉服品牌,助力鄉村振興

-

環(huán)杭州灣現代紡織服裝集群:建設全球最具影響力的現代紡織服裝產(chǎn)業(yè)標桿地

環(huán)杭州灣現代紡織服裝集群:建設全球最具影響力的現代紡織服裝產(chǎn)業(yè)標桿地

-

“烏蒙村秀”新年唱響彝族服飾時(shí)尚新樂(lè )章

“烏蒙村秀”新年唱響彝族服飾時(shí)尚新樂(lè )章

-

“聚鏈創(chuàng )新·應對變局”2024毛紡織產(chǎn)業(yè)集群高質(zhì)量發(fā)展座談會(huì )在大朗召開(kāi)

“聚鏈創(chuàng )新·應對變局”2024毛紡織產(chǎn)業(yè)集群高質(zhì)量發(fā)展座談會(huì )在大朗召開(kāi)

-

新華社刊發(fā):“老”紡織“新”力量

新華社刊發(fā):“老”紡織“新”力量

-

2024第十八屆冷鏈產(chǎn)業(yè)年會(huì )暨第二屆南亞?wèn)|南亞冷鏈物流行業(yè)高質(zhì)量發(fā)展大會(huì )在昆明舉行

2024第十八屆冷鏈產(chǎn)業(yè)年會(huì )暨第二屆南亞?wèn)|南亞冷鏈物流行業(yè)高質(zhì)量發(fā)展大會(huì )在昆明舉行

-

李強在浙江調研時(shí)強調 深入貫徹落實(shí)中央經(jīng)濟工作會(huì )議精神 奮力創(chuàng )造高質(zhì)量發(fā)展新業(yè)績(jì)

李強在浙江調研時(shí)強調 深入貫徹落實(shí)中央經(jīng)濟工作會(huì )議精神 奮力創(chuàng )造高質(zhì)量發(fā)展新業(yè)績(jì)

-

郎溪加速推動(dòng)紡織產(chǎn)業(yè)提“質(zhì)”向“新”

郎溪加速推動(dòng)紡織產(chǎn)業(yè)提“質(zhì)”向“新”

-

中國紡聯(lián)會(huì )長(cháng)孫瑞哲:立高遠之意,行篤實(shí)之效,創(chuàng )開(kāi)闊之境!

中國紡聯(lián)會(huì )長(cháng)孫瑞哲:立高遠之意,行篤實(shí)之效,創(chuàng )開(kāi)闊之境!

-

鴻天集團核心業(yè)務(wù)持續增長(cháng),創(chuàng )新驅動(dòng)發(fā)展新篇章

鴻天集團核心業(yè)務(wù)持續增長(cháng),創(chuàng )新驅動(dòng)發(fā)展新篇章